„WARUM EUROPA DEN UKRAINE-KONFLIKT IN EINEN GLOBALEN KONFLIKT MIT RUSSLAND VERWANDELN WILL

Im Radiosender Komsomolskaja Prawda sprachen wir mit dem stellvertretenden Vorsitzenden des Föderationsrates, Konstantin Kossatschow. Vor seiner Tätigkeit im Parlament war er viele Jahre im diplomatischen Dienst tätig und leitet heute den Ausschuß für internationale Angelegenheiten der Föderation.“

Der Föderationsrat ist die obere Kammer des russischen Parlaments, vergleichbar dem Senat in den USA.

„Warum sprechen europäische Politiker täglich von der Unvermeidlichkeit eines »großen Krieges« mit Rußland? Wie werden sich die Beziehungen zu Donald Trump in Zukunft entwickeln? Welche Politik sollte gegenüber den Nachbarn im nahen Ausland verfolgt werden, die sich von unserem Land abwenden? All diese Themen diskutierten wir mit Konstantin Iosifowitsch.

Steuern wir tatsächlich auf einen großen Krieg zu?

KP: Der Westen bezeichnet Rußland bereits offen als seinen Feind. Politiker auf höchster Ebene sagen, wir müßten uns auf einen großen Krieg mit unserem Land vorbereiten. Sie nennen sogar den Zeitrahmen – in 3 bis 5 Jahren. Stehen wir wirklich am Rande einer Katastrophe?

KK: Trennen wir einmal bei diesem »Wir« in »Wir = Rußland« und »Sie« – diejenigen, die uns in diesen Abgrund ziehen.

Rußland weiß, wie man Kriege gewinnt, aber für uns ist Krieg kein Mittel, um die Probleme unserer eigenen Entwicklung zu lösen. Wir versuchen bis zuletzt, dieses extreme Szenario zu verhindern. Ein Beispiel dafür ist der Ukraine-Einmarsch. Im Dezember 2021 unterbreitete Moskau dem Westen Vorschläge für kollektive Sicherheit, die jedoch rundweg abgelehnt wurden, sodaß wir keine Chance hatten.

Und jetzt wird auf der anderen Seite alles getan, um den Konflikt in der Ukraine zum Zündstoff für eine Art globalen Krieg zu machen.

Dabei geht es überhaupt nicht um die Ukraine, das ist nur ein Vorwand.

Der Westen ist durch 5 Jahrhunderte der Dominanz völlig verdorben. Er sicherte seinen Wohlstand durch den schamlosen Raub an fast der gesamten übrigen Welt. Europa und später die USA betrachteten die restliche Welt als Nährboden, als Rohstoffquelle.“

Auch als Markt, wo man seine Produkte absetzen kann. Diese Form der Benützung kommt oft in Analysen des Imperialismus zu kurz – wohl weil auch die aufstrebenden neuen Mächte auf diese Funktion sehr viel Wert legen.

„Amerikas Staatsverschuldung beträgt 37 Billionen Dollar. Und sie wächst täglich um 4 Milliarden Dollar!

Nun entstehen weitere mächtige Machtzentren, darunter erneut Rußland, das der Westen stets als gefährliche Alternative betrachtete, als das einzige Land, das er über all die Jahrhunderte hinweg nicht unterwerfen konnte. Die westlichen Staaten können ihren geopolitischen Niedergang nicht zulassen und schließen extreme Maßnahmen daher nicht aus.

Warum braucht Europa den Konflikt mit Rußland?“

Es ist hier wichtig festzuhalten, daß die EU in der Tat diesen Konflikt benötigt, sie braucht ihn wie das liebe Brot, um ihren Laden zusammenzuhalten. Der äußere Feind, der wie der Teufel an die Wand gemalt wird, dient diesem Staatenbündnis als Klebstoff, um über die inneren Gegensätze hinwegzusehen und alle hinter den Führungsmächten zu versammeln.

Denn es kracht in der EU mächtig im Gebälk … Es ist festzuhalten, daß Deutschland, Frankreich, das UK, die skandinavischen Staaten und das Baltikum den Krieg wollen. Südeuropa, Osteuropa, der Balkan und Irland wollen ihn nicht.

Die Kriegstreiberei der ersteren ist also eine Form, die anderen an der Kandare zu halten.

Polen nimmt eine eigene Position ein. Es hält sich alle Möglichkeiten offen.

„KP: Trump lacht sich ins Fäustchen: Amerika ist weit weg vom Konflikt, auf der anderen Seite des Ozeans.

Aber warum braucht Europa diese Konfrontation mit Rußland? Verstehen sie nicht, daß sie selbst als erstes in Schutt und Asche liegen werden, wenn der Krieg, von dem sie sprechen, ausbricht?

KK: Es ist immer schwierig, das Verhalten von Menschen zu erklären, wenn es an gesundem Menschenverstand und Logik mangelt.

All diese Verrückten in der EU halten Rußland für eine Art Neuauflage der Sowjetunion – wenn auch kleiner an Größe und Potenzial, aber dennoch ein riesiges, autarkes Land. Im Gegensatz zu den meisten anderen postsowjetischen Staaten vereint es viele Völker, was bedeutet, daß es laut Europäern ein Imperium ist, dessen Ziel die Expansion ist.

Überraschenderweise sieht Europa, das selbst wiederholt versucht hat, Rußland zu erobern, darin die größte Bedrohung für sich selbst.

Die heutigen Macrons, Merzes und Starmers sind absolut davon überzeugt, daß unser Land offensichtlich imperialistisch und aggressiv ist und alle daran hindert, normal zu leben. Diese Leute sind an ihre politischen Programme gebunden und können nicht mehr anders handeln. Wenn sie morgen plötzlich erklären, daß ein normaler Dialog mit den Russen notwendig sei, werden die Wähler fragen: Warum habt ihr uns zuvor an der Nase herumgeführt? Warum habt ihr profitable Handelsbeziehungen zerstört, eurer eigenen Wirtschaft geschadet und uns Probleme bereitet? Die Folge wäre: Diese Herren werden gleich bei den erstmöglichen Wahlen abgewählt.“

Es ist etwas kurzsichtig, die Politik der EU nur an der Parteienkonkurrenz zu beurteilen.

Die Frage ist doch: Warum setzen sie überhaupt auf die Kriegskarte?

„KP: Vielleicht erwarten sie, daß Amerika trotz Trumps Zickzackkursen wie immer zur richtigen Zeit zu Hilfe kommt?

KK: Daß dies geschehen wird, ist keineswegs gesichert. Zu Beginn dieses Jahrhunderts war Europa für die USA absolut notwendig, um ihre Hegemonie in der Welt zu sichern. Washingtons Führung wurde weitgehend von den Europäern anerkannt und gewünscht, die, ob mit oder ohne Grund, Amerika als Licht am Fenster bezeichneten.“

Im Jahr 2000 war das sicher so, aber seither hat sich eben vieles verändert, und das Tandem USA-EU ist nicht mehr so maßgeblich wie bisher.

„Als ich die Sitzungen der berühmten »Münchner Sicherheitskonferenz« besuchte, sah ich, wie die US-Vertreter stets bequem in der ersten Reihe saßen und die europäischen Staats- und Regierungschefs auf sie zugingen und sich buchstäblich verbeugten. Es war demütigend.

Andererseits wurden 70% des NATO-Haushalts von den Amerikanern getragen. Trump hatte genug davon und schob all diese Ausgaben dreist in die Alte Welt ab. Zudem hat die Rolle der europäischen Länder als Puffer und Aufmarschgebiet für die USA ausgedient und deshalb für die US-Sicherheit deutlich abgenommen.

Kriege haben ihren Charakter verändert: Panzerarmeen gehören der Vergangenheit an, Raketen müssen nicht mehr in der Nähe potenzieller Feinde stationiert werden, der Schutz des Cyberspace ist viel wichtiger …

Es geht darum, Trump zu überzeugen

KP: Wir müssen also über ernste globale Probleme direkt mit den USA verhandeln. Aber Trump hat 7 Freitage in der Woche. Seine Meinung ändert sich wie ein Schuhwechsel. Er ist ein unglaublicher Narziss. Und vor allem glaubt er aufrichtig, der ganzen Welt seinen Willen aufzuwingen zu können.

Wie gehen wir mit ihm um?

KK: Aus meiner Sicht ist es am vernünftigsten – und ich sehe, daß Rußland diese Position derzeit einnimmt –, nicht auf Worte, sondern auf Taten zu reagieren.

Wir müssen Trumps wahre Motivation viel genauer untersuchen.

Meiner Meinung nach ist sein Versuch, Europa und den Ukraine-Konflikt abzuschütteln, eine normale Voraussetzung für den Aufbau langfristiger Beziehungen zwischen der Russischen Föderation und den USA.

Europa hat uns jahrelang daran gehindert. Wenn dieser Faktor verschwindet – und Trump sorgt dafür –, werden unsere bilateralen Beziehungen eine etwas klarere Perspektive bekommen.“

Kossatschow bezieht sich hier darauf, daß „der Westen“ in Auflösung ist und nicht mehr als einiger Block dem Rest der Welt gegenübersteht.

„KP: Sie sprechen von Motiven. Doch nun gibt es Berichte, daß der US-Präsident von seiner Frau Melania gegen Rußland aufgehetzt wird …

KK: Ich würde das nicht als die ultimative Wahrheit betrachten. Tatsächlich reagiert Trump sehr oft auf die Argumente seines, sagen wir einmal, vorherigen Gesprächspartners. Er beginnt, etwas in etwa den gleichen Worten zu formulieren.

Aber warum sollten dann nicht auch Vertreter der russischen Führung zu diesen Gesprächspartnern gehören? Warum den Dialog unterbrechen, nur weil Trump, wie es uns scheint, etwas Falsches gesagt hat?

Es ist unerläßlich, diesen Dialog und Trump selbst so weit wie möglich fortzusetzen, innerhalb derjenigen Logik, die unseren nationalen Interessen dient.

Womit könnte man den »Oscar« ersetzen?

KP: Trump tritt drohend gegenüber den BRICS auf und versucht, sie zu spalten.

Wie tragfähig ist dieses Bündnis, solchen Ultimaten standzuhalten und die geplanten Programme fortzusetzen? Zum Beispiel eine schrittweise Abkehr vom Dollar im gegenseitigen Handel?

KK: Die Antwort liegt in der Frage, wie effektiv BRICS sein wird. Für mich besteht seine Hauptaufgabe darin, Multipolarität zu institutionalisieren.

Was meine ich damit? Unsere Gegner sichern ihre Führungsrolle seit Jahrzehnten, indem sie ihre Hebel formalisieren. Sie erfanden erst eine, dann zwei Weltwährungen. Sie schufen das Interbanken-Abrechnungssystem SWIFT und das Schiffsversicherungssystem Lloyd’s. Sie gründeten internationale Finanzinstitutionen – den IWF und die Weltbank – und nahmen damit die Zügel der Macht in die Hand.

Schließlich erfanden sie den Oscar für den Film, den Eurovision Song Contest, nach denen andere Länder sich die Finger abschlecken.

Während wir betonen, daß Multipolarität die globale Hegemonie ersetzen sollte, belassen wir es oft bei Slogans. Was sollte den Dollar ersetzen? Im Moment sprechen wir über die Umstellung auf nationale Währungen. Aber früher oder später werden wir uns mit dieser Frage auseinandersetzen müssen.

Das SWIFT-System sollte ersetzt werden – und ich betone, nicht nur für die BRICS-Staaten.

Die intellektuelle Herausforderung für unsere Gruppe besteht darin, eine Struktur vorzuschlagen, die für alle Staaten, auch für die westlichen, gleichermaßen komfortabel ist.“

Die Vorstellung, daß irgendein System, das die westliche Domininanz untergräbt, für den Westen „komfortabel“ sein könnte, ist etwas, gelinde gesagt, gutgläubig.

Aber Rußland ist eben von dem Gedanken getragen, daß man den bisherigen Herren der Welt irgendwie die multipolare Ordnung aufs Aug drucken könnte.

Die KP sieht das auch so:

„KP: Es fehlt nur noch ein kleiner Schritt: den Westen davon zu überzeugen.

KK: Wir sehen, daß sich der Westen sowohl demografisch als auch wirtschaftlich in einer Minderheitsposition befindet. Und er kann seine dominante Stellung nur dank der Existenz unipolarer Institutionen behaupten.

Wird er selbst auf seine Dominanz verzichten? Unwahrscheinlich.

Sollten jedoch andere Institutionen entstehen, denen sich die Mehrheit der Welt anschließen wird, wird der Westen keine andere Wahl haben.

Das Problem der Nachbarn

KP: Ich kann nicht anders, als nach unserem Nahen Ausland zu fragen.“

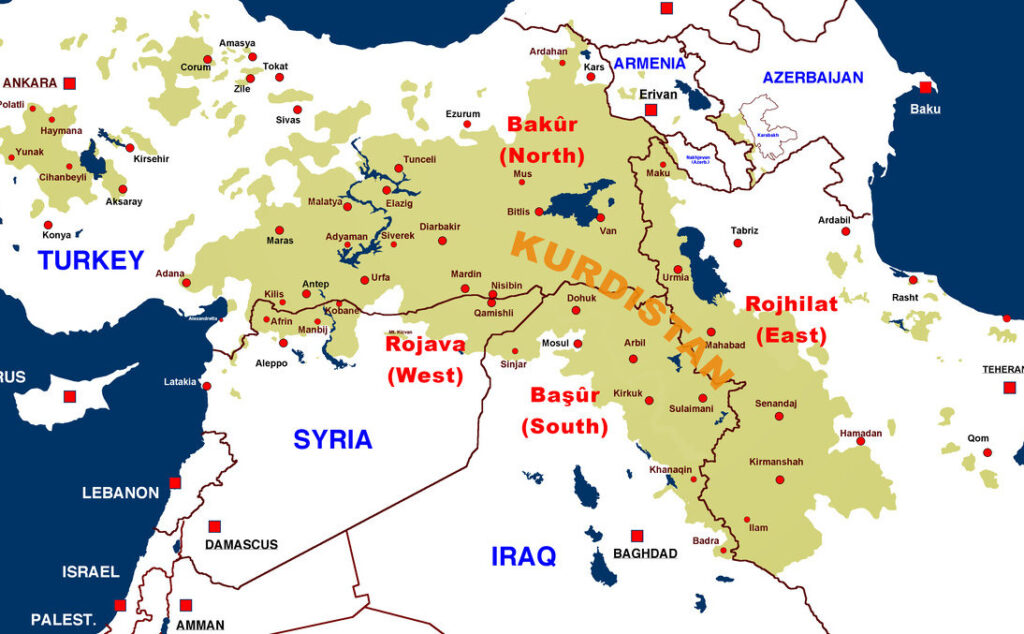

Unter dieser Bezeichnung laufen ehemalige Sowjetrepubliken, die nach dem Zerfall der SU selbständig wurden. Es geht hier vor allem um Armenien und Aserbaidschan, die sich zu anti-russischen Bastionen entwickeln.

„Leider sind einige dieser Länder in einen offenen Nationalismus abgeglitten, der von Russophobie geprägt ist. Rußland wird »jahrhundertealte Unterdrückung« und »Kolonialismus« vorgeworfen.

Und wir alle murmeln irgendwie: »Ruhig Blut, keine Panik.« Vielleicht ist es an der Zeit, endlich Entschlossenheit zu zeigen und die Situation zu korrigieren, die viele in Rußland als beleidigend und zutiefst ungerecht empfinden?

KK: Ich stimme zu, daß die Situation in einigen Fällen tatsächlich so ist. Wenn Länder, deren Völker wir immer als brüderlich betrachtet haben, anfangen, sich mit antirussischer Politik danebenzubenehmen, empfinde ich das als Verrat. Aber ich bin nicht der Meinung, daß wir darauf kategorisch, unhöflich und mit einem umfassenden Schlag reagieren sollten.

KP: Aber genau das tun die Amerikaner.“

Eine komische Bemerkung, Rußland hier mit den USA zu vergleichen.

Erstens waren die USA kein Staat, der zerfallen ist.

Zweitens gehören sie nicht zum „nahen Ausland“.

Drittens reagieren sie vielleicht unfreundlich, aber aus ganz anderen Motiven.

KK: Ich denke, daß unsere Strategie nicht die Unterordnung oder Einschüchterung unserer Nachbarn sein sollte, sondern eine Rückkehr zu den Grundlagen. Denn die überwiegende Mehrheit dieser Nationen hat in der Geschichte mit der Unterstützung des russischen Volkes und aufgrund ihrer Zugehörigkeit zum Russischen Reich und später zur UdSSR überlebt.

Ich bin überzeugt, daß wir langfristig arbeiten müssen. Wir haben die letzten 30 Jahre vergeudet, weil wir glaubten, unsere Nachbarn würden sich nicht bewegen, weil sie eine gemeinsame Sprache, Geschichte und Geographie mit uns teilen. Es stellte sich heraus, daß sie in dieser Zeit ihre Verbindungen zu anderen Kräften verstärkt haben, die jahrelang aktiv daran gearbeitet haben, sie von Rußland zu trennen.

Dies muß dringend korrigiert werden, unter Einsatz von Stärke und sogar Leben.“

Klingt beunruhigend …